今年以來,此前較為沉寂的券商再融資市場出現(xiàn)回暖跡象,天風證券等3家推進相關事項,不過,部分券商的定增又遇波折。

南京證券近期披露,經(jīng)股東大會上通過,公司50億元定增計劃延期12個月,該方案原定于7月4日到期。早在2023年4月,南京證券首次拋出上述定增方案,而后又修訂募資投向、進行首次延期,直至今年5月中旬,方案獲上交所受理。

與之類似,定增“候場”兩年的中泰證券,也計劃將方案延期。據(jù)披露,本月中旬,該公司將召開臨時股東大會審議相關議案。

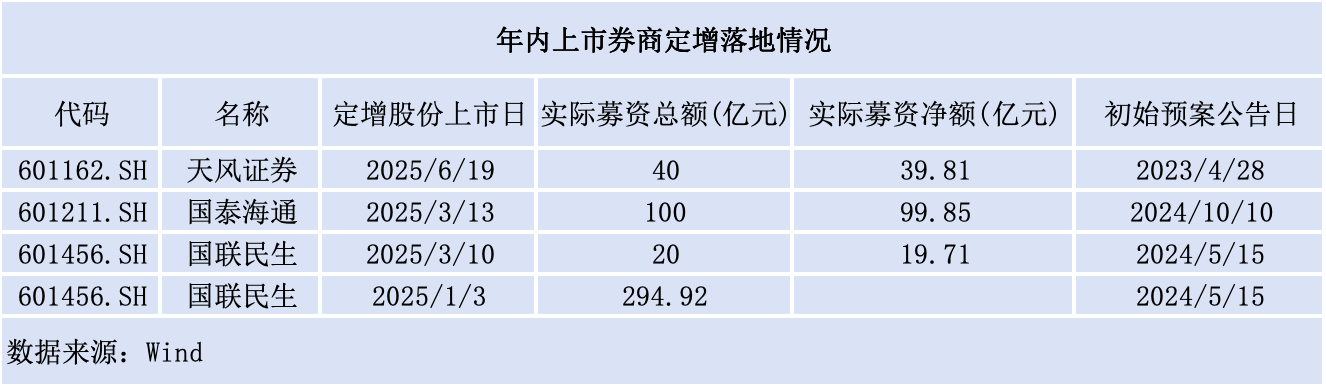

從行業(yè)整體情況來看,年內(nèi),國聯(lián)民生、國泰海通、天風證券的定增股份上市,前2家為實施并購重組的券商。去年至今,上市券商及母公司中,僅國信證券、湘財股份披露了定增預案。

對于券商再融資市場當前情況,有非銀分析人士認為,當前,券商要“走資本節(jié)約型、高質(zhì)量發(fā)展的新路”的政策基調(diào)并未改變,年內(nèi)的券商定增主要體現(xiàn)為存量項目推進,并非全面放開券商再融資。

2家券商定增方案一延再延

這是南京證券上市以來發(fā)起的第二次再融資,但定增之路卻一波三折。

資料顯示,南京證券于2018年6月登陸A股,IPO募資凈額9.37億元。上市次年,公司便拋出再融資計劃,2019年8月發(fā)布的定增預案顯示,該公司擬發(fā)行不超過6.6億股,控股股東紫金集團認購近半數(shù)股份(3億股),募資總額60億元。

2020年6月,上述定增方案獲證監(jiān)會核準,同年11月定增完成,最終發(fā)行股份數(shù)量3.88億股,募資總額43.75億元。

首次定增完成后,2023年4月,南京證券欲再度融資。

據(jù)披露,該公司計劃發(fā)行11.06億股,募資總額50億元,半數(shù)募資款(25億元)投向證券投資業(yè)務,其余資金投向資本中介業(yè)務,以及增加對另類子公司、私募子公司等的投入。

不過,方案發(fā)布僅兩個月后,同年6月,南京證券調(diào)整了募資用途,大幅縮減投行業(yè)務投入,從25億元降至5億元。方案修訂后,償還債務及補充營運資金成為募資第一大投向,擬投入資金不超13億元。

去年7月初,上述定增方案面臨超期失效,南京證券召開臨時股東大會,決定對其延長12個月。如今,方案再度延期。

中泰證券也是如此,定增方案一延再延。

今年5月底,中泰證券60億元定增獲上交所受理。該公司于2023年7月首次披露定增預案,擬向控股股東棗莊礦業(yè)(集團)有限責任公司等35名特定對象,發(fā)行A股股票不超過20.91億股。其中,棗礦集團認購比例達36.09%,認購金額不超過21.66億元。

彼時,中泰證券擬拿出超四成(25億元)募資款償還債務,其余資金投向信息技術及合規(guī)風控、另類投資和做市業(yè)務。

但方案發(fā)布僅兩個月之后,公司在同年9月修訂方案,維持募資總額不變,將償債資金規(guī)模縮減至15億元,并增加了兩個投資項目:一是購買國債、地方政府債、企業(yè)債等證券,二是財富管理業(yè)務,擬分別投入5億元。

此后,該筆定增未有推進,去年9月底,公司宣布將方案有效期延長一年。

如今,定增方案或再度延期。據(jù)中泰證券近期公告,該公司將于7月14日召開臨時股東大會,審議內(nèi)容之一是延長定增預案有效期相關議案。

融資必要性成監(jiān)管關注重點

南京證券融資“補血”的必要性,正成為監(jiān)管關注重點。

該公司近期披露,上交所在問詢函中要求其說明,在前募資金尚未使用完畢情況下,公司實施本次融資的必要性。

對此,南京證券回復稱,截至2022年6月底,公司前次的定增募資款已全部使用完畢,全部用于補充公司資本金和營運資金。

對于再次發(fā)起定增,南京證券稱,公司凈資本規(guī)模處于行業(yè)中游,隨著市場競爭的加劇,證券行業(yè)集中度預計將繼續(xù)提升,如不及時補足資本、緊跟市場發(fā)展大勢,競爭能力將被削弱。

數(shù)據(jù)顯示,截至2024年年底,南京證券凈資本152.25億元。近三年,公司業(yè)績持續(xù)攀升。2022年至2024年,分別實現(xiàn)營收20.08億元、24.76億元和31.47億元,歸母凈利分別為6.46億元、6.77億元和10.02億元。

不過,年內(nèi),天風證券定增落地,中泰證券、南京證券定增受理,一度引發(fā)市場關注:券商定增是否逐漸轉(zhuǎn)暖?

“3家中小券商定增獲得交易所受理或?qū)徍送ㄟ^。但近期主要是存量項目推進,并非全面放開券商再融資。”國泰海通非銀首席分析師劉欣琦認為。

從行業(yè)整體情況來看,近兩年,券商再融資市場表現(xiàn)冷淡,昔日的百億融資不見身影,取而代之的是縮減募資規(guī)模、調(diào)整募資投向。

尤其是在2023年8月之后,IPO、再融資階段性收緊,股權融資市場表現(xiàn)持續(xù)冷淡,券商融資亦進展緩慢。

Wind統(tǒng)計顯示,2023年下半年至今,上市券商及母公司中,僅有4家完成定增,為國海證券、國聯(lián)民生、國泰海通和天風證券。

2023年11月,國海證券定增落地,實際募資額31.92億元,較最初的擬募資總額(85億元)減少超六成。

去年5月、10月,國聯(lián)民生和國泰海通先后拋出定增方案,均為配合并購重組而實施增發(fā)。

其中,國聯(lián)證券以294.92億元拿下民生證券99.26%股份,并募資20億元;國泰君安向控股股東上海國有資產(chǎn)經(jīng)營有限公司發(fā)行股票6.26億股,并募集資金總額100億元。

業(yè)內(nèi)認為券商再融資未全面回暖

不僅如此,近兩年拋出定增預案的券商屈指可數(shù),且募資均為配合并購實施。

據(jù)披露,去年至今,上市券商及母公司中,僅國信證券、湘財股份披露了定增預案,分別擬募資51.92億元和80億元。其中,國信證券擬增發(fā)收購,欲拿下萬和證券96.08%股權;湘財股份則計劃換股吸收合并大智慧。

同期,券商配股和可轉(zhuǎn)債的表現(xiàn)更加冷清,自2023年初至今,近兩年半時間里,未有上市券商發(fā)布相關預案。

監(jiān)管層面,去年5月,證監(jiān)會修訂上市證券公司監(jiān)管規(guī)定,其中提到,證券公司首次公開發(fā)行證券并上市交易和再融資行為應當結(jié)合股東回報和價值創(chuàng)造能力、自身經(jīng)營狀況等,合理確定融資規(guī)模和時機,嚴格規(guī)范資金用途,聚焦主責主業(yè),審慎開展高資本消耗型業(yè)務,提升資金使用效率。

對于當前的券商再融資市場情況,行業(yè)資深研究人士王劍輝此前對記者表示:“現(xiàn)階段,大規(guī)模放開券商再融資不太現(xiàn)實,對個別機構的融資需求,可能會有針對性地進行滿足。”

究其原因,他認為,目前,市場資金的供需仍需平衡,券商等金融機構若過度融資,或會對市場資金造成一定的分流。

“同時,當前的行業(yè)監(jiān)管更趨向于精細化管理,即針對單家機構的具體需求,而不是讓行業(yè)大規(guī)模融資。”他同時表示。

幫企客致力于為您提供最新最全的財經(jīng)資訊,想了解更多行業(yè)動態(tài),歡迎關注本站。鄭重聲明:本文版權歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如作者信息標記有誤,請第一時間聯(lián)系我們修改或刪除,多謝。