2025年以來,美元匯率波動加劇,反映的不僅是短期政策的擾動,更是全球市場對美元資產(chǎn)的重新定價。在財政空間受限、關(guān)稅政策頻繁變動、美聯(lián)儲立場趨于謹(jǐn)慎的背景下,市場對美元資產(chǎn)的信心開始動搖,對其避險功能與儲備價值的認(rèn)知正在發(fā)生微妙而持續(xù)的轉(zhuǎn)折。過去得益于全球市場對美元流動性以及資產(chǎn)安全性的信任緩沖,美國長期的雙赤字并未對美元地位構(gòu)成實質(zhì)性沖擊。當(dāng)前,關(guān)稅政策削弱了美元輸出路徑使得美元流動性承壓,美元體系的內(nèi)在矛盾也逐步浮出水面,特里芬難題由此從隱性走向顯性。

這一過程中,美元體系開始呈現(xiàn)出一定程度的龐氏特征:其穩(wěn)定運行依賴于市場對美元信任的延續(xù),若市場共識瓦解,美元及其相關(guān)資產(chǎn)原有的正向循環(huán)則可能被逆轉(zhuǎn)。短期來看,近期的美元波動尚未引起美元資產(chǎn)的系統(tǒng)性拋售。但中期視角下,全球資本配置邏輯已開始從利差驅(qū)動向信任判斷轉(zhuǎn)變,美元正從單極貨幣體系中的絕對錨,向多極格局中的相對資產(chǎn)過渡。綜上所述,我們判斷美元指數(shù)已進(jìn)入長期下行通道,目前的波動或許只是美元結(jié)構(gòu)性重估的起點。

政策沖擊下的短期失錨

2025年以來,美元匯率波動性顯著抬升,短期脆弱性的加劇反映出當(dāng)下市場對美元未來路徑及其儲備貨幣地位的再評估。目前來看,美元正處于擾動因素密切交織、市場敏感度不斷提升的脆弱階段,三重因素正互相強化共同推升其波動性。

首先是政策與預(yù)期的錯位。盡管美國總統(tǒng)特朗普在選舉期間已表示將重啟關(guān)稅政策,但后續(xù)公布的關(guān)稅幅度仍大幅超出市場預(yù)期,引發(fā)市場劇烈波動。此后,雖然主要經(jīng)濟體在應(yīng)對節(jié)奏上趨于協(xié)調(diào),市場情緒一度有所緩解,但一波未平一波又起,針對其關(guān)稅政策合憲性的司法審查以及政府隨后提出的上訴意見再次加劇了市場對政策前景的疑慮,不確定性進(jìn)一步上升。除此以外,特朗普政府的“大而美法案”在國會引起廣泛分歧,始終懸而未決,但其全面稅改以及開支方案卻已拉升市場對政府赤字和債務(wù)上限的廣泛擔(dān)憂。貨幣政策方面,美聯(lián)儲仍在觀察評估關(guān)稅政策帶來的經(jīng)濟影響,美聯(lián)儲在鷹鴿之間的左右徘徊使得市場對貨幣政策的預(yù)期大幅調(diào)整。市場預(yù)期在刺激增長與財政失衡之間反復(fù)搖擺,對政策前景缺乏清晰錨點。

其次是國際資本對美元資產(chǎn)定價邏輯的邊際變化。在政策不確定性抬升的背景下,全球資本對美債與美元資產(chǎn)的風(fēng)險偏好正出現(xiàn)微妙變化并正逐步調(diào)整資產(chǎn)配置方向。這一再平衡不僅削弱了美元作為全球流動性錨的穩(wěn)定性,也通過預(yù)期與行為的共振機制,放大美元即期匯率的情緒驅(qū)動。若市場對美國政策信心進(jìn)一步削弱,國際資本的減配趨勢或?qū)⑼苿用纻找媛逝c美元匯率波動率同步抬升,構(gòu)成系統(tǒng)性拋壓。

最后是國際對沖行為強化匯率波動。在美元強勢時期,全球大量企業(yè)雖持有美元資產(chǎn),但并未進(jìn)行完善的本幣風(fēng)險對沖,一旦美元出現(xiàn)貶值趨勢,賬面損失或?qū)⒂|發(fā)風(fēng)險控制機制,引發(fā)集中拋售美元的行為,從而形成被動式匯率下行壓力。前期未對沖的美元敞口在貶值時段反而成為匯率下行的加速器,近期歐元、日元尤其是部分亞洲經(jīng)濟體貨幣的相對強勢,也反映了市場對沖行為的周期性回歸。

特里芬難題從隱性走向顯性

回溯全球資本市場的歷史,美元匯率調(diào)整并不罕見,大多數(shù)情況下都被視為周期性調(diào)整的插曲。然而,本輪美元的結(jié)構(gòu)性壓力已超越傳統(tǒng)意義上的短期失衡。我們先前在《海湖莊園難有協(xié)議》一文中曾提到過美元體系的特里芬難題:作為全球儲備貨幣,美元既需承擔(dān)全球流動性提供者角色,又要維系本國經(jīng)濟與金融穩(wěn)定。這一悖論并非可通過政策調(diào)整或制度優(yōu)化予以解決的可控變量,而是深植于美元國際化邏輯中的結(jié)構(gòu)性困境。

盡管過去美國長期維持財政赤字與經(jīng)常賬戶赤字的“雙赤字”格局,美元卻未遭到實質(zhì)性削弱,這一矛盾未真正爆發(fā),主要緣于三重緩沖機制的長期存在:一是全球貿(mào)易對美元的剛性需求;二是美元資產(chǎn)特別是美債在全球資產(chǎn)的儲備地位以及避險功能;三是美國科技進(jìn)步帶來的生產(chǎn)率提升以及經(jīng)濟基本面的支撐。這種容忍機制使美元得以長期透支信任。

然而,隨著美國政府在貿(mào)易政策上轉(zhuǎn)向更加激進(jìn)的關(guān)稅措施,特里芬難題正從隱性走向顯性:首先,關(guān)稅政策導(dǎo)致美國主動收縮進(jìn)口規(guī)模,實質(zhì)上切斷了美元輸出的主路徑。在以往的機制中,美國通過進(jìn)口商品并支付美元,實現(xiàn)了美元的對外輸出,從而滿足全球貿(mào)易體系對美元結(jié)算的需求。而高關(guān)稅抬升進(jìn)口成本,抑制進(jìn)口總量,使得全球?qū)γ涝墨@取變得更加困難,全球美元流動性供給被動收緊。

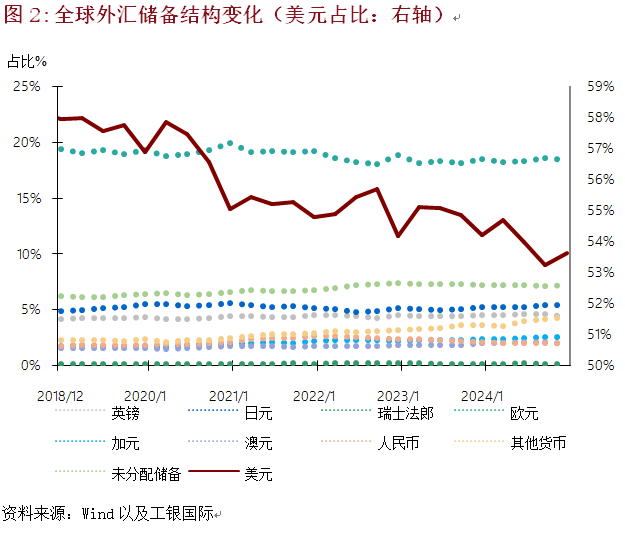

其次,全球?qū)γ涝膬湟约百Q(mào)易需求與現(xiàn)實供給之間的缺口擴大,使得美元流動性受損,信用進(jìn)入重估階段。越來越多的央行與主權(quán)機構(gòu)開始加速去美元化進(jìn)程,美元資產(chǎn)在全球外匯儲備中的比例已悄然下行。

最后,美元信用的脆弱性反過來進(jìn)一步壓縮了美國的政策空間。關(guān)稅推升通脹預(yù)期與經(jīng)濟衰退風(fēng)險,美聯(lián)儲在增長放緩與通脹上行之間陷入兩難。與此同時,財政赤字因減稅、利息與軍事支出擴張而進(jìn)一步擴大,債務(wù)增長陷入螺旋式上升。美債供給迅速上升,海外需求卻邊際回落,融資缺口由此逐步擴大。美債償還的滾動機制在此刻使得問題雪上加霜,對短期債務(wù)發(fā)行的高度依賴使得財政體系對市場情緒和利率變化極度敏感。一旦市場波動上升、信心動搖,短端利率被迫抬升,融資成本迅速攀高,財政壓力陡增,高利率與高赤字的惡性循環(huán)加速運轉(zhuǎn)。

龐氏特征顯現(xiàn):美元信仰體系的裂痕

當(dāng)前美元雖仍具局部技術(shù)性支撐與避險慣性,其長期根基已面臨系統(tǒng)性動搖。美元價值賴以維系的政策溢價與全球信任,正在新一輪國際貨幣體系演化中被重新界定。美元匯率的波動或已不再局限于周期性失衡,而是正在經(jīng)歷一場關(guān)于其全球儲備貨幣地位的重估。從表面的匯率波動率上升,到深層的信任松動與風(fēng)險偏好轉(zhuǎn)化,美元或正經(jīng)歷一場功能性轉(zhuǎn)化——由核心儲備貨幣逐步下沉為多極格局中的重要貨幣之一。一旦信任紅利不再,美元體系賴以運轉(zhuǎn)的容忍機制將難以為繼,其龐氏特征也將隨之暴露:全球?qū)γ涝Y產(chǎn)的持續(xù)持有,建立在未來依然有人愿意持有的預(yù)期之上。當(dāng)這一信念松動,其流動性—信用—再融資的正反饋機制,可能反轉(zhuǎn)為負(fù)面循環(huán)。

美元體系的龐氏特征主要體現(xiàn)在兩個方面:一方面,美國債務(wù)融資結(jié)構(gòu)依賴信任續(xù)存而非真實償還能力。美國通過長期雙赤字持續(xù)向全球輸出美元,但并未建立有效的財政償債路徑,而是不斷依賴市場接盤實現(xiàn)滾動再融資。這種結(jié)構(gòu)在外部資金持續(xù)支持時可長期運轉(zhuǎn),但一旦外資減配、再融資失敗,就會引發(fā)債務(wù)利率快速抬升與市場流動性危機。另一方面,美元作為全球避險錨貨幣的地位,并不源于制度性保障或資產(chǎn)背書,而是建立在一種市場共識之上,即“只要大家相信它安全,它就安全”。這一避險屬性的本質(zhì),是全球資本基于慣性、美元流動性、美元資產(chǎn)的集體信任。

正如典型的龐氏結(jié)構(gòu),系統(tǒng)的穩(wěn)定運行取決于信心的延續(xù),一旦出現(xiàn)信任裂痕,即使不存在違約事實,也可能觸發(fā)非理性拋售與資產(chǎn)再定價。而美元匯率、美債收益率與市場風(fēng)險偏好之間的反饋機制,正日益呈現(xiàn)出這種龐氏特征。信任的松動或許不會立刻引發(fā)美元指數(shù)的系統(tǒng)性貶值,但市場定價邏輯已出現(xiàn)微妙轉(zhuǎn)折。利差主導(dǎo)的強勢邏輯正在讓位于信用與信仰體系破滅主導(dǎo)的防御性定價,而這一過程的主要邏輯在過去幾個月中已經(jīng)有所顯現(xiàn)。綜上所述,我們判斷美元指數(shù)已進(jìn)入長期下行通道,當(dāng)前的波動或許只是美元結(jié)構(gòu)性重估的起點。

(程實系工銀國際首席經(jīng)濟學(xué)家,周燁系工銀國際宏觀分析師)

幫企客致力于為您提供最新最全的財經(jīng)資訊,想了解更多行業(yè)動態(tài),歡迎關(guān)注本站。鄭重聲明:本文版權(quán)歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如作者信息標(biāo)記有誤,請第一時間聯(lián)系我們修改或刪除,多謝。